มูลค่าการส่งออกสินค้าไทยเดือน พ.ย. หดตัวแรงเป็นเดือนที่ 2 ต่อเนื่อง

มูลค่าการส่งออกสินค้าของไทยในเดือนพฤศจิกายนอยู่ที่

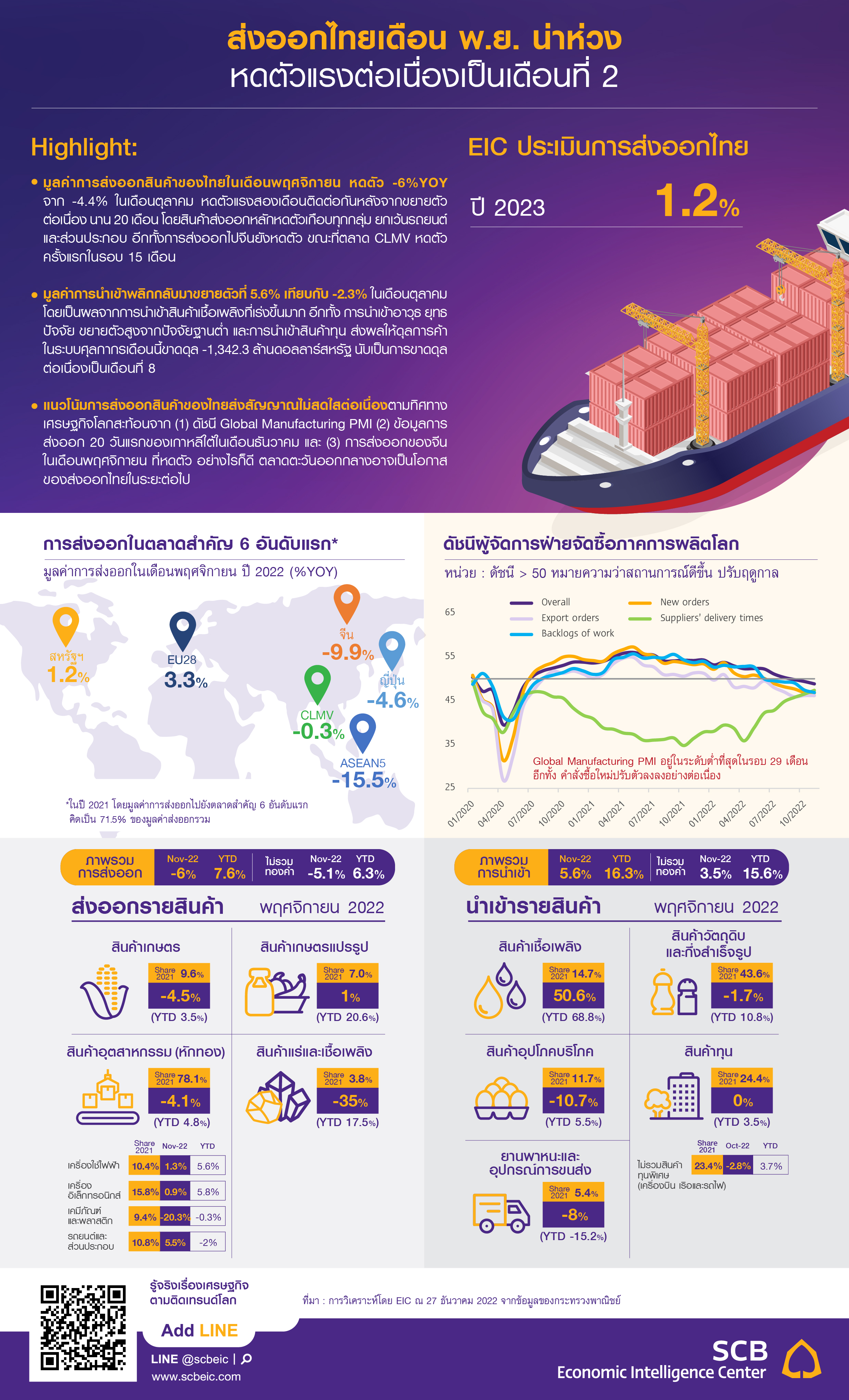

22,308 ล้านดอลลาร์สหรัฐ หดตัว -6%YOY (เทียบกับช่วงเดียวกันของปีก่อน)

ต่อเนื่องจาก -4.4% ในเดือน ต.ค.

นับเป็นการหดตัวสองเดือนติดต่อกันหลังจากขยายตัวต่อเนื่อง นาน 20 เดือน

หากเทียบกับเดือนก่อนหน้าแบบปรับฤดูกาล

ตัวเลขการส่งออกเดือนพฤศจิกายนฟื้นตัว 2.5%MOM_sa จากที่เคยหดตัวรุนแรง

-8.5%MOM_sa ในเดือนก่อน ทั้งนี้หากพิจารณามูลค่าการส่งออกหักทองคำ

(ซึ่งเป็นสินค้าที่ไม่ได้สะท้อนการค้าระหว่างประเทศที่เกิดขึ้นจริง)

การส่งออกไทยหดตัว 5.1%YOY สำหรับภาพรวมการส่งออกของไทยในช่วง 11

เดือนแรกของปี 2022 ขยายตัวได้ 7.6%

สินค้าส่งออกหลักหดตัวเกือบทุกกลุ่ม ยกเว้นรถยนต์และส่วนประกอบ

ภาพรวมการส่งออกรายกลุ่มสินค้าในเดือนพฤศจิกายนหดตัวเกือบทุกกลุ่ม

โดย (1) สินค้าเกษตรหดตัวสูงขึ้น -4.5% ต่อเนื่องจาก -4.3% ในเดือนตุลาคม

โดยการส่งออกยางพาราหดตัวลงมากตามความต้องการของตลาดโลกที่ลดลงในช่วงวิกฤติ

COVID-19 ขณะที่ไก่แปรรูป ไก่สดแช่เย็นแช่แข็ง ผลไม้สด แช่เย็น

แช่แข็งและแห้งขยายตัวดีในเดือนนี้ (2)

สินค้าอุตสาหกรรมเกษตรพลิกกลับมาขยายตัวเล็กน้อย 1% จากที่หดตัว -2.3%

ในเดือนตุลาคม ซึ่งเป็นกลุ่มสินค้าที่ส่งออกดีต่อเนื่องมาตลอด 20 เดือน

โดยการส่งออกน้ำตาลทรายและผลิตภัณฑ์ข้าวสาลีและอาหารสำเร็จรูปอื่น ๆ

ขยายตัวได้ดี (3) สินค้าอุตสาหกรรมหดตัว -5.1% เพิ่มขึ้นจาก -3.5%

ในเดือนตุลาคม โดยกลุ่มสินค้าที่ยังขยายตัวต่อเนื่อง ได้แก่

รถยนต์และส่วนประกอบ 5.5% ที่เร่งตัวเล็กน้อยจากเดือนก่อนหน้าที่ 5.1%

รวมถึงหม้อแปลงไฟฟ้าและส่วนประกอบ อัญมณีและเครื่องประดับ (ไม่รวมทองคำ)

และรถจักรยานยนต์และส่วนประกอบ สำหรับสินค้าอุตสาหกรรมสำคัญที่หดตัว เช่น

เครื่องคอมพิวเตอร์และอุปกรณ์ เคมีภัณฑ์ ทองคำยังไม่ได้ขึ้นรูป เม็ดพลาสติก

อากาศยาน ยานอวกาศ และส่วนประกอบ

เครื่องยนต์สันดาปภายในแบบลูกสูบและส่วนประกอบ เหล็ก เหล็กกล้าและผลิตภัณฑ์

(4) สินค้าแร่และเชื้อเพลิงหดตัว -35% ต่อเนื่องจาก -23.9%

ในเดือนก่อนตามอุปสงค์ที่ลดลงและปัจจัยด้านราคาที่ชะลอตัวลง

การส่งออกไปจีนหดตัวต่อเนื่อง ขณะที่ตลาด CLMV หดตัวครั้งแรกในรอบ 15 เดือน

การส่งออกรายตลาดในภาพรวมยังหดตัว

สะท้อนอุปสงค์โลกที่ชะลอตัวลงอย่างรวดเร็ว โดย (1)

ตลาดจีนหดตัวต่อเนื่องเป็นเดือนที่ 6 อยู่ที่ -9.9% (2) ตลาดสหรัฐฯ

และยุโรป (EU28) พลิกกลับมาขยายตัวจากที่หดตัวในเดือนก่อน

แต่ขยายตัวต่ำหากเทียบกับช่วงก่อนหน้าที่ 1.2% และ 3.3% ตามลำดับ

สอดคล้องกับสัญญาณเศรษฐกิจที่จะชะลอตัวลงมาก

ขณะที่ความไม่แน่นอนทางเศรษฐกิจของกลุ่มประเทศหลักทั้งสองที่เพิ่มขึ้น (3)

ตลาด CLMV ที่เคยขยายตัวดีพลิกกลับมาหดตัวครั้งแรกในรอบ 15 เดือนที่ -0.3%

จาก 10.6% ในเดือนก่อน ขณะที่ตลาด ASEAN5 หดตัวมากขึ้น -15.5%

เทียบกับที่เริ่มหดตัว -13.1% ในเดือนตุลาคม อย่างไรก็ดี

ตลาดตะวันออกกลางยังขยายตัวได้ต่อเนื่องและเป็นตลาดหลักเดียวของส่งออกไทยที่ขยายตัว

10 เดือนติดต่อกัน

ดุลการค้าขาดดุลต่อเนื่อง

มูลค่าการนำเข้าของไทยในเดือนพฤศจิกายนอยู่ที่

23,650.3 ล้านดอลลาร์สหรัฐ พลิกกลับมาขยายตัวที่ 5.6% เทียบกับ -2.3%

ในเดือนตุลาคม โดยเป็นผลจากการนำเข้าสินค้าเชื้อเพลิงที่เร่งขึ้นมาก

50.6%YOY เทียบกับเดือนก่อนที่ขยายตัวเพียง 7.5% อีกทั้ง การนำเข้าอาวุธ

ยุทธปัจจัย ขยายตัวถึง 2,027.6% จากปัจจัยฐานต่ำ และการนำเข้าสินค้าทุน

เช่น เครื่องมือวิทยาศาสตร์และเครื่องมือแพทย์

เครื่องบินและอุปกรณ์การบินขยายตัวได้ดี

ทั้งนี้มูลค่าการนำเข้าสินค้าของไทยยังคงชะลอตัวช้ากว่ามูลค่าการส่งออกมาก

ตามแนวโน้มการฟื้นตัวของเศรษฐกิจไทยและสัญญาณเศรษฐกิจโลกโดยรวมชะลอตัวลง

ส่งผลให้ดุลการค้าในระบบศุลกากรเดือนนี้ขาดดุล -1,342.3 ล้านดอลลาร์สหรัฐ

นับเป็นการขาดดุลต่อเนื่องเป็นเดือนที่ 8 โดยรวม 11 เดือนแรกของปี 2022

มูลค่าการนำเข้าขยายตัวดี 16.3% และดุลการค้าขาดดุล -15,088.9

ล้านดอลลาร์สหรัฐ

แนวโน้มการส่งออกสินค้าของไทยส่งสัญญาณไม่สดใสต่อเนื่องตามทิศทางเศรษฐกิจโลก อย่างไรก็ดี ตลาดตะวันออกกลางอาจเป็นโอกาสของส่งออกไทย

ในระยะต่อไปส่งออกไทยยังคงน่าห่วงจาก

(1) ข้อมูลดัชนี Global Manufacturing PMI ที่ลดลงมาอยู่ในระดับ 48.8

ในเดือนพฤศจิกายน ซึ่งเป็นการหดตัวในภาคการผลิตที่รุนแรงสุดในรอบ 29 เดือน

นอกจากนี้ หากพิจารณาในดัชนีย่อยของ PMI

พบว่ายอดคำสั่งซื้อใหม่และยอดคำสั่งซื้อจากต่างประเทศปรับลดลงต่อเนื่อง

ขณะที่ระดับงานคงค้างลดลงเช่นเดียวกัน

สะท้อนแนวโน้มความต้องการสินค้าอุตสาหกรรมที่ลดลงมากในระยะข้างหน้าตามทิศทางเศรษฐกิจโลก

ในทางตรงกันข้ามอุปสงค์ที่ชะลอตัวลงส่งผลให้ปัญหาการขาดแคลนอุปทานคลี่คลายลงบ้าง

สะท้อนจากดัชนีย่อย PMI หมวดระยะเวลาในการส่งมอบสินค้าพบว่า

แม้ยังต่ำกว่าระดับ 50 แต่ทยอยปรับเพิ่มขึ้นอย่างต่อเนื่อง (2)

ข้อมูลการส่งออก 20 วันแรกของเกาหลีใต้ในเดือนธันวาคมที่ยังหดตัวต่อเนื่อง

-8.8% แม้รุนแรงน้อยกว่า -16.7% ในเดือนก่อน และ (3)

การส่งออกของจีนในเดือนพฤศจิกายนหดตัว -8.9% รุนแรงที่สุดในรอบ 33 เดือน

เทียบกับเดือนตุลาคมที่หดตัวเล็กน้อย ด้านการนำเข้าของจีนหดตัว -10.6%

นับเป็นการหดตัวสองเดือนติดต่อกันและรุนแรงที่สุดนับตั้งแต่เดือนพฤษภาคม

2020 นอกจากนี้ จีนนำเข้าสินค้าไทยลดลง -14.1% นับเป็นการหดตัว 8

ครั้งในรอบ 9 เดือนที่ผ่านมา ทั้งนี้ การยกเลิกมาตรการ Zero-COVID

ของจีนที่เพิ่งประกาศอาจมีส่วนช่วยให้ความต้องการสินค้าในตลาดจีนเพิ่มสูงขึ้นในระยะข้างหน้า

แต่ผลกระทบในระยะสั้นนี้อาจมีไม่มากนักเนื่องจากมีความไม่แน่นอนสูง

อีกทั้ง เศรษฐกิจและอุปสงค์ในการบริโภคในจีนยังไม่ฟื้นตัวเต็มที่

โดยสรุปจากข้อมูล 3 ประการที่กล่าวมานี้

สะท้อนให้เห็นอุปสงค์ตลาดโลกที่ลดลงชัดเจน

ส่งผลต่ออุปสงค์ของสินค้าจากไทยที่อาจลดลงเช่นเดียวกัน

อย่างไรก็ดี

ท่ามกลางความท้าทายในระยะข้างหน้า

ตลาดตะวันออกกลางอาจเป็นโอกาสของส่งออกไทย

จากมูลค่าการส่งออกที่ขยายตัวต่อเนื่องตั้งแต่ต้นปี

ประกอบกับเป็นตลาดที่มีศักยภาพเติบโตได้ต่อเนื่อง

โดยเฉพาะตลาดซาอุดีอาระเบีย สหรัฐอาหรับเอมิเรตส์ และกาตาร์

ในสินค้าส่งออกกลุ่มเป้าหมาย ได้แก่ อาหาร ชิ้นส่วนยานยนต์

วัสดุก่อสร้างและเครื่องปรับอากาศ

ไม่มีความคิดเห็น:

แสดงความคิดเห็น